Кто такой самозанятый?

Самозанятый — человек, который работает сам на себя и не нанимает сотрудников. Понятие «самозанятость» появилось в законодательстве с 2017 года. Статус самозанятых могут получить физические лица и индивидуальные предприниматели (ИП).

Можно ли самозанятым заниматься сельским хозяйством?

Можно. Также сельхозтоваропроизводитель в статусе ИП/ГК(Ф)Х может перейти на уплату НПД и зарегистрироваться в качестве самозанятого лица в случае, если у него нет наемных работников.

Когда ИП нельзя применять налог для самозанятых?

Предпринимателю нельзя применять спецрежим, если он:

— Имеет работников с трудовыми договорами. Но брать помощников по договорам ГПХ можно, они не считаются (Письмо ФНС № АБ-4-20/16632@);

— Сотрудничает с действующим или бывшим работодателем, от которого уволился меньше двух лет назад. При этом быть где-то оформленным с трудовой книжкой можно. Главное, не оказывать работодателю услуги, с которых ИП платит НПД;

— Продаёт подакцизные и маркируемые товары;

— Перепродаёт чужие товары, даже если они идут как доптовары к основной услуге;

— Занимается добычей полезных ископаемых;

— Работает от имени клиента как агент, поручитель или комиссионер;

— Оказывает услуги курьера со своей кассой. Но с кассой заказчика ездить можно;

— Зарабатывает больше 2,4 миллиона в год;

— Собирается сохранить УСН, ЕСХН или патент для второго бизнеса.

В остальном самозанятый ИП может вести и совмещать любой бизнес и иметь клиентов в разных регионах.

Как ИП перейти на налог для самозанятых?

Для перехода на НПД закрывать ИП не обязательно. Ходить в налоговую тоже не надо, всё делается через интернет без бумаг.

Самозанятость регистрируется одним из следующих способов:

— Через приложение «Мой налог». Оно есть в Google Play и AppStore;

— В Кабинете плательщика НПД — это тот же «Мой налог», только на экране компьютера;

— Через уполномоченный банк.

В течение суток после регистрации в «Мой налог» налоговая переведёт ИП на налог для самозанятых. Доказательством перехода будет Справка КНД 1122035 из приложения с датой постановки на новый режим.

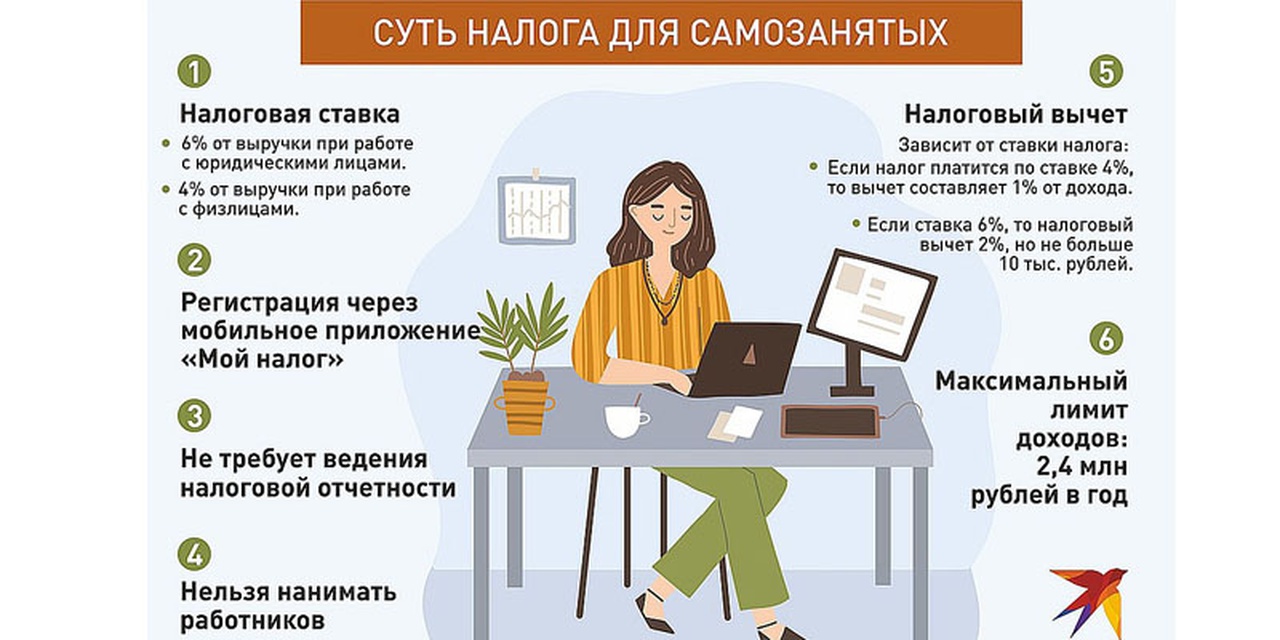

После перехода ИП платит только НПД — 4 % с продаж физлицам и 6 % с продаж юрлицам и ИП. Первое время ставка ещё ниже — 3 и 4 %. Так будет, пока самозанятый не исчерпает налоговый бонус в 10 000 ₽. Остальные налоги и страховые взносы отменяются — главное, оформить отказ от спецрежимов.

Чтобы отказаться от спецрежима, в налоговую подают уведомления:

— Для УСН по форме по КНД 1150024:

— Для ЕСХН по форме по КНД 1150027.

Дальше до 25 числа следующего месяца ИП подаёт декларацию за текущий год и платит налог.

Нужна ли онлайн-касса?

Самозанятый ИП может работать без онлайн-кассы — ст. 2 Закона № 54-ФЗ. Каждый платёж от клиента самозанятый пробивает в «Мой налог».

Как часто нужно платить налог?

Самозанятый платит налог один раз в месяц за каждый месяц. Если выручки не было, к уплате будет ноль, минимального налога нет.

Считать налог самостоятельно не надо, это делает «Мой налог» на основании приходов. Приложение само подберёт ставку — 4 или 6 %. Бонус применится автоматически. Сумму налога за текущий месяц всегда видно в приложении.

Налоговая до 12 числа следующего месяца присылает уведомление на оплату. Заплатить надо до 25 числа. В приложении можно привязать карту и подключить автоплатёж.

Должен ли ИП на НПД платить страховые взносы?

С предпринимателя на НПД снимается обязанность платить страховые взносы за себя. Пенсионные баллы ему не начисляются.

Но самозанятый может платить страховые взносы добровольно. В этом случае баллы начисляются — ст. 29 Закона о пенсионном страховании.

Заявление на добровольное страхование подают через «Мой налог», в Пенсионный фонд ездить не надо.

Должен ли ИП на НПД платить взносы на социальное страхование?

У самозанятого ИП есть возможность купить страховку на случай болезни и декрета. Самозанятым физлицам так сделать нельзя — Письмо ФСС № 02-09-11/06-04-4346.

Для страхования ИП подаёт заявление в ФСС своего города. Отнести можно лично или отправить через Госуслуги.

Подробнее по ссылке